- コラムタイトル

-

介護費用は平均580万円、備えるための保険の選び方

- リード

-

定年後の生活を意識し始めると、それまで想像もしていなかった費用やリスクを知ることとなり、不安が増すこともあります。そうは言っても、現実と向き合わなければ、後で後悔することにもなりかねません。今からできることを少しずつでも準備していきたいものです。元気に長生きできれば何よりですが、介護についても、生きるリスクと捉え、備える必要があります。手段はさまざまですが、選択肢のひとつとして、保険で備えることについて考えてみましょう。

- コラムサマリ

★この記事は約7分で読めます。

- 「老後2,000年問題」の実際を確認。ここに介護費用は含まれていない。

- 介護費用は実際にいくらかかるのか。データから確認する。

- 民間の介護保険、選び方のポイントを確認する。

ご契約にあたっては、必ず「重要事項説明書」をよくお読みください。

ご不明な点等がある場合には、保険代理店までお問い合わせください。

- 本文

-

2,000万円の根拠、実際は?「老後2,000万円問題」を振り返る

2019年6月に発表された金融庁の金融審議会報告書は、衝撃とともに「老後2,000万円問題」として、大きな話題となりました。いま一度、振り返ってみましょう。

前提は、夫が会社員、妻が専業主婦であった高齢者世帯をモデルケースとして、年金収入や支出金額は、「総務省統計局家計調査(2017年)」の金額を参照して作成されました。

総務省による高齢夫婦無職世帯の家計収支-2017年-

引用:総務省統計局 | 家計調査年報(家計収支編)平成29年(2017年) | II 世帯属性別の家計収支(二人以上の世帯)PDF

年金収入が、夫婦で20万9,198円、支出は26万3,717円 とすると、毎月5万4,519円の赤字になります。65歳から95歳までの30年間で考えると 約1,963万円(5万4,519円×12月×30年)という計算です。

2,000万円の根拠は、上記の計算式によるものですが、モデルケースがすべての人に当てはまるわけではありません。実際には、現役時代の働き方によって年金額は異なりますし、最近の傾向からすると、40年間専業主婦という妻の設定にも違和感があります。

ただし、考え方としては、誤りではありません。2,000万円に振り回される必要はありませんが、「自分の場合はどうなのか」という視点で考える必要があるということです。そのために、ねんきん定期便で将来の年金額を調べる、支出をコントロールすることにより自分自身の必要となる金額を計算し直すことが大切です。この点で、自分自身の将来について考えるキッカケになったことは有効であり、意味のある報告書でした。

「老後2,000万円問題」の試算に、介護費用は含まれていない

「老後の必要資金」を考えるうえで、前述の計算方法には、欠けている点があります。あくまでも、夫婦2人が元気に暮らした場合という前提条件での金額である点です。

「健康寿命」と呼ばれる、人が健康上の問題なく、日常生活に制限のない期間は、平均寿命よりも10年ほど短いというデータもあります。つまり、「介護になった場合の費用」は含まれていないのです。

健康であった場合のレジャー資金や生活費の一部を介護費用に回すという考え方もできますが、それで足りるかどうかは検討が必要です。万一の不足に備え、介護費用も今後発生するお金として考える必要があるのです。

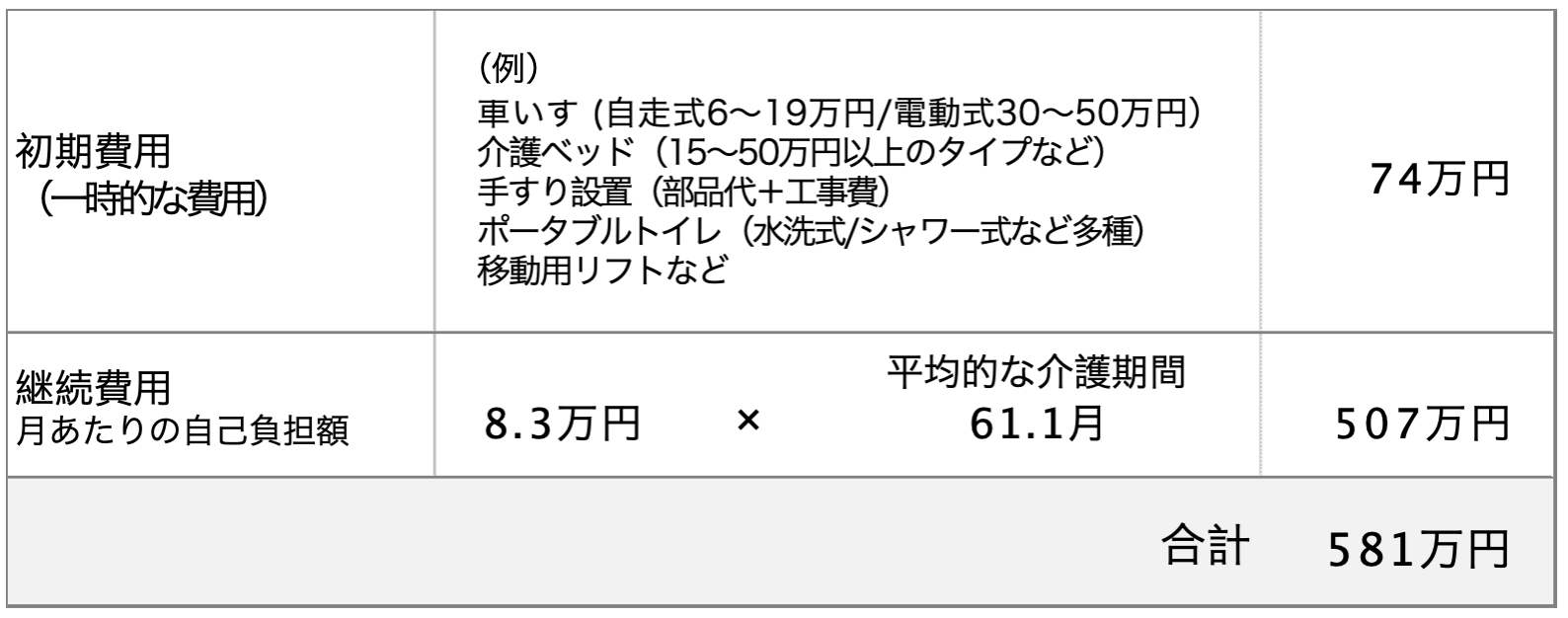

介護費用はどれくらいかかる? 1人あたり約580万円かかるとも

要介護状態となった場合、実際にかかる金額は、状況や住まい環境に応じて、また介護期間などにより人それぞれ異なります。計算方法もさまざまですが、準備すべき金額を知るための目安として、「生命保険に関する全国実態調査(生命保険文化センター2021年)」のデータが参考になります。

介護にかかる費用の目安

引用:生命保険文化センター「生命保険に関する全国実態調査(2021年度)」(PDF)データをもとに著者作成

必要な老後資金は人により異なるものの、介護費用と合わせると1,000万円を超える可能性もゼロではありません。参考までに、介護ベッドやポータブルトイレを設置する場合、製品は経済的なものから多機能・高機能なものまで幅があり、購入するほかレンタル契約することも可能です。こういった選択肢を知ったうえで、経済状況など状況に応じて判断することが適切でしょう。

介護保険の選び方

民間の介護保険は、保険会社やその商品によりさまざまです。複数社から資料請求するなど、比較しながら検討することをおすすめします。もし検討する商品が多すぎて混乱するという方は、FPなどの専門家に相談することも有効かもしれません。

保険選びの流れとしては、(1)負担する保険料の検討、(2)補償内容の順に検討します。

(1)負担する保険料の検討

現在の家計状況から、保険料として捻出できる月々や年払いでの上限額を検討します。このとき、将来への不安を解消するためとはいえ、現在の生活を切り詰めてまで備える必要はありません。

また、十数年後を目処に自宅の修繕やリフォームを考えているなど、人によっては、そのための資金を準備する必要があるかもしれません。せっかくなので、今後のライフプランとともに資金計画についても考えるよい機会かもしれません。

月や年当たりの保険料の上限が決まったら、支払い期間をふまえた総支払額を算出します。これは、支払う保険料に見合ったサービス(補償)が得られるかどうか、妥当性を判断するためです。

(2)補償内容の検討

負担できる保険料の上限とあわせて、補償内容を検討します。どのようなときに、どれくらい受け取ることができるのか、そして、補償を受ける期間を考えます。どのようなときに給付されるのかを確認するには、公的介護保険制度における要介護認定との連動の有無、もしくは、保険会社独自の基準など、保険や特約の給付要件を確認しましょう。

検討したい民間の介護保険の主な種類

- 介護年金:給付要件に該当した場合に、年金形式で受け取る給付金

- 介護一時金:介護が必要になったときに受け取る一時金。

- 認知症診断一時金:認知症と診断された時に受け取る一時金

そのほかにも、特約や相談などの無料付帯サービスなど、それぞれ特色ある商品が増えています。

まとめ

「老後2,000万円問題」をきっかけに、定年後の生活資金について、あらためて検討しようとする方がとても増えました。ただし、起こりうるリスクとして、「介護」になった場合を想定したプランニングまでは手が回らないという方が多いのも事実です。

さまざまな用途に使える金融資産での資産形成は理想的ですが、短期間での資産形成は現在の生活に影響を与えがちです。また、介護は、いつからいつまで、どのような状態となるのかなど、不確定な要素も多く、想定しにくい問題ともいえます。そのため、介護については、目的を絞り込んで「保険」で備えるという選択肢は有効です。

介護になると、自分自身だけでなく、家族の負担は否めません。経済的な備えで安心につなげるとともに、将来について、家族で話し合うことをおすすめします。

この記事の執筆協力

- 執筆者名

-

大竹麻佐子

- 執筆者プロフィール

-

証券会社、銀行、保険会社など金融機関での勤務を経て独立。相談・執筆・講師活動を展開。ひとりでも多くの人に、お金と向き合うことで、より豊かに自分らしく生きてほしい。ファイナンシャルプランナー(CFP©)ほか、相続診断士、整理収納アドバイザーとして、知識だけでない、さまざまな観点からのアドバイスとサポートが好評。2児の母。

- 募集文書管理番号

- 07E1-29A1-B22172-202301